宅地建物取引士の今西千登瀬です。

2025年12月19日、日本銀行は政策金利を0.75%へ引き上げました。

「金利が上がると生活が苦しくなるのでは?」

「不動産はもう買えない?」

そんな不安を感じている方も多いのではないでしょうか。

しかし今回の利上げは、単なる“引き締め”ではなく、日本経済が次のステージへ進むための調整局面とも言えます。

利上げはなぜ行われたのか

日銀が利上げに踏み切った背景には、

- 物価上昇が一時的ではなく続いていること

- 賃上げが「点」ではなく「流れ」になり始めたこと

- 超低金利が長期化し、経済に歪みが生じていたこと

があります。

重要なのは、

「景気が絶好調だから利上げした」のではなく、

「このままでは持続可能ではないから正常化を始めた」

という点です。

物価と賃金の好循環は本当に起きている?

ここは多くの方が感じている通り、実感には大きな差があります。

大企業では

- ベースアップを含む賃上げが定着

- 価格転嫁が比較的スムーズ

- 物価上昇 → 賃上げ → 消費 という循環が見え始めている

一方、個人事業・零細中小では

- 価格転嫁が難しい

- 原材料費・人件費・金利だけが先に上昇

- 賃上げに回す余力が乏しい

つまり現状は、

「好循環が始まった」というより、「入口に立った段階」

と言うのが正確です。

それでも利上げが必要だった理由

超低金利が続く社会では、

- 借金ができる人・企業ほど有利

- 資産を持つ層だけが豊かになる

- 中小や個人は「安く働く」構造から抜けにくい

という問題がありました。

金利がある世界では、

- 利益を出せないビジネスは見直しを迫られる

- 価格ではなく「価値」で選ばれる

- 働く人の賃金やスキルがより重視される

短期的には厳しさが増しますが、

長期的には「まじめに価値を積み上げる人が報われやすい社会」へ向かう調整でもあります。

住宅価格と住宅ローンはどうなる?

住宅価格(予測)

- 金利上昇により購入需要が落ち着く

- 急激な価格上昇は起きにくくなる

- 高値づかみを避けやすい環境に

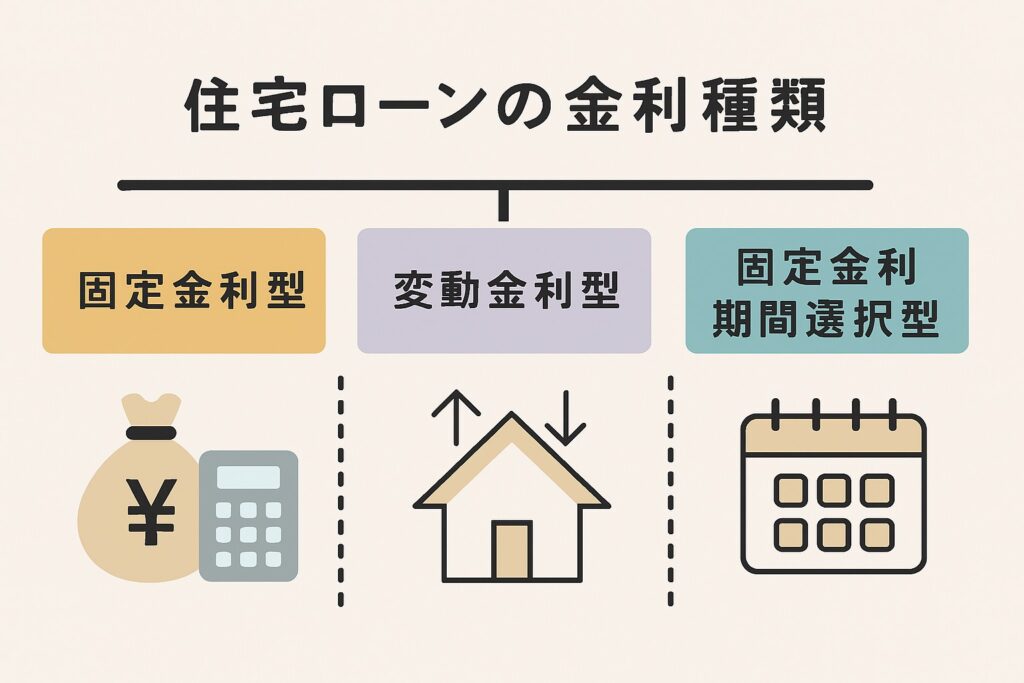

住宅ローン

- 変動金利は将来的な上昇リスクあり

- 固定金利は安心だが初期金利は高め

- 「無理のない返済計画」がこれまで以上に重要

「今すぐ買わないと損」ではなく、

「自分の家計に合うタイミングを選ぶ」時代に入ったと言えます。

貯蓄・金融商品にとっては追い風

利上げはデメリットだけではありません。

- 預金や定期預金にも金利がつく

- 無理にリスクを取らなくても資産形成が可能

- 住宅資金・教育資金を「ためやすい」環境に近づく

特に、

子育て世代・40代以降の家計には大きな意味があります。

まとめ:利上げは「我慢」ではなく「土台づくり」

利上げは、すぐに全員を豊かにする魔法ではありません。

しかし、賃金が上がり、貯めることが報われ、

不動産や資産を冷静に選べる社会へ向かうための一歩です。

短期的な不安に目を向けすぎず、

家計・仕事・住まいを「長期視点」で整えることが、

これからの暮らしを安定させてくれます。

今回の利上げは、デメリットだけを見るのではなく、日本が持続的に豊かになるための準備段階と捉えることが大切です。慌てず、自分の暮らしに合った選択を重ねていきましょう。